각각 25ㆍ27일부터 공모 청약

3조9000억원 자금

올해 코스피ㆍ코스닥 시장서

공모자금 10조원 넘길 듯

일반 투자자 대박 쉽지 않아

작은 수익 쌓기 생각으로 접근을

조(兆) 단위 공모 규모로 나란히 올해 기업공개(IPO) 시장의 ‘최대어’로 꼽히는 넷마블게임즈(이하 넷마블)와 ING생명이 이번 주 투자자를 상대로 공모 청약을 받는다. 두 기업이 이번 청약에서 끌어 모을 자금만 3조9,000억원에 달한다. 최근 증시 상승세와 맞물려 공모주 시장에 대한 투자자들의 관심도 집중되고 있다.

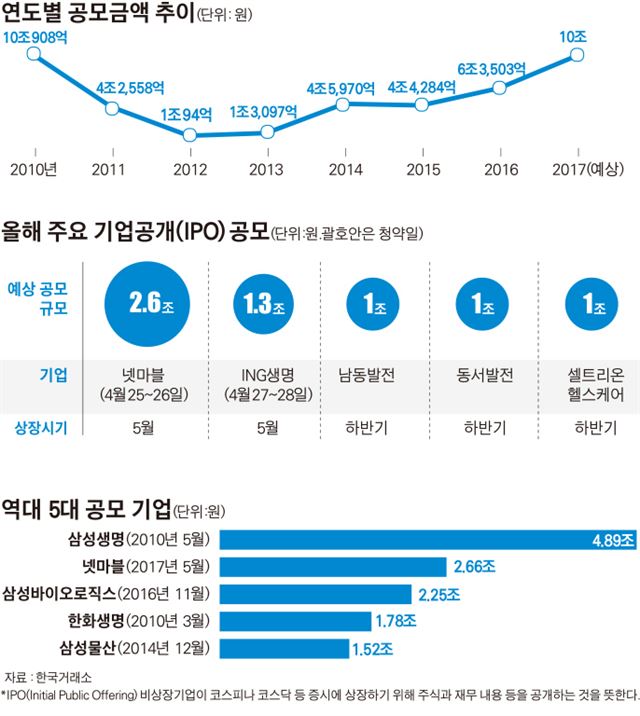

23일 한국거래소에 따르면 올해 IPO 시장의 공모 금액은 2010년 이후 7년 만에 10조원을 넘길 전망이다. 코스피 시장에선 넷마블을 비롯한 20여곳, 코스닥시장에선 80여곳이 상장을 추진하고 있다. 예상 공모금액은 각각 7조원과 3조원 수준으로, 거래소 전망대로 상장이 추진되면 올해만 10조원의 공모자금이 증시에 몰릴 거란 얘기다.

올해 IPO 최대어는 단연 다음달 상장을 준비 중인 모바일 게임업계 1위 넷마블이다. 이미 지난 2015년 ‘매출 1조원 클럽’에 이름을 올린 넷마블은 이달 25~26일 이틀간 청약을 받고 내달 12일 코스피 시장에 상장한다. 주당 공모가격은 15만7,000원으로 정해졌다. 일반투자자는 NH투자증권과 한국투자증권, SK증권에서 공모주를 청약할 수 있는데, 청약하려면 24일까지 해당 증권사의 증권계좌를 터야 한다.

현재 넷마블의 상장 직후 예상 시가총액은 13조3,026억원으로, 코스피 시총 21위에 해당하는 상당한 덩치다. 증권사들은 향후 넷마블의 목표주가도 줄줄이 올려 잡고 있다. 목표주가를 제시한 증권사 3곳의 평균 목표주가는 17만1,300원으로 공모가보다 9% 높다.

또 다른 ‘대어급’ ING생명은 24일 공모가격을 확정하고 27일부터 이틀간 청약을 진행한다. 공모 규모는 1조552억~1조3,400억원 수준이다. 이밖에 남동발전ㆍ동서발전 등 한국전력 발전 자회사들도 각각 코스피 시장에 올 하반기 1조원 규모로 상장을 추진하고 있다.

코스닥 시장에선 이르면 9월 상장할 것으로 예상되는 셀트리온헬스케어가 기대주다. 공모금액만 5,000억원이 넘을 것으로 전망돼 역대 코스닥시장 최대 규모를 기록할지 관심이 모아진다.

이처럼 올해 대어급들의 상장이 잇따를 전망이지만 정작 일반투자자들이 공모주로 큰돈을 벌기는 생각만큼 쉽지 않다. 특히 넷마블처럼 주가 상승이 기대되는 종목엔 청약경쟁률이 치열해 원하는 만큼 주식을 배정받기도 어렵다. 청약증거금을 많이 내는 사람에게 주식이 더 많이 배정되기 때문이다.

상장 후 주가가 공모가를 밑도는 경우도 많다. 지난 2010년 상장한 삼성생명은 당시로선 역대 최대인 4조9,8000억원의 공모자금을 끌어 모으며 열풍을 일으켰지만 최근 주가(21일 현재 10만9,000원)는 여전히 공모가(11만원) 아래다. 올해도 신규 상장한 13개 기업 중 5개 종목은 공모가 대비 마이너스 수익률을 보이고 있다. 증권업계 관계자는 “대박을 노린다는 생각보다 작은 수익을 조금씩 쌓아간다는 생각으로 공모주 투자에 접근해야 한다”고 말했다.

김동욱 기자 kdw1280@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0