채권 인수 마무리 부실기업 1곳뿐

주요주주 아니라 구조조정 한계

채권은행과 매각가 놓고 갈등

금융당국 개입하며 관치 논란까지

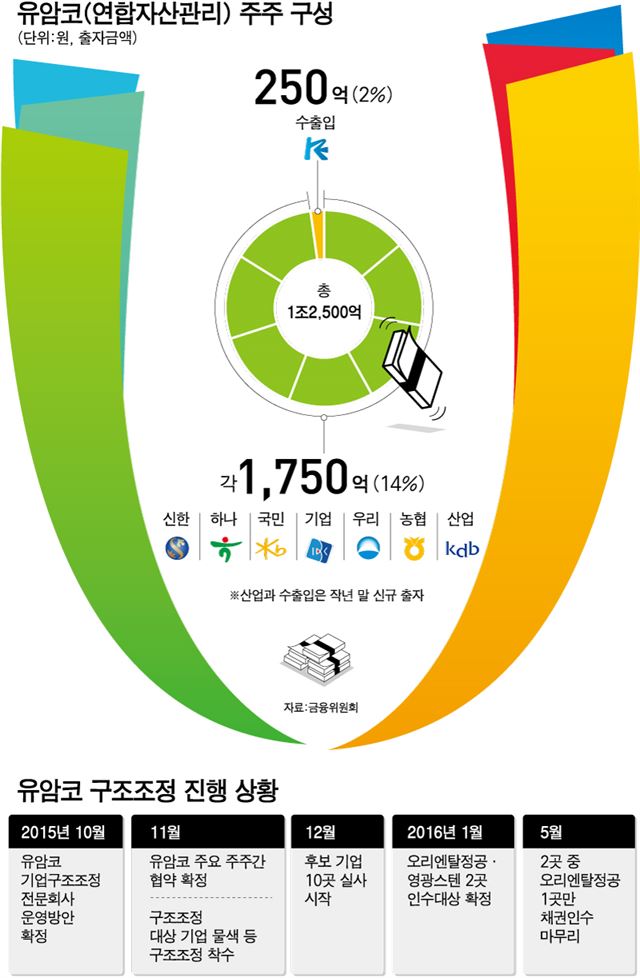

정부가 지난해 말 정부 입김에서 자유로운 시장 중심의 구조조정 모델을 선보이겠다는 취지로 재출범시킨 구조조정 전문회사 유암코(연합자산관리)의 존재감이 미미하다. 시한부 부실채권 관리회사에서 구조조정 전문회사로 탈바꿈하며 재출범할 당시만 해도 시장 주도의 구조조정을 이끌 선봉장 역할을 해낼 것이란 기대가 많았지만, 그 동안 이룬 성과를 보면 이름이 무색할 정도다. 특히 최근엔 유암코와 은행들이 부실기업 매매가를 둘러싸고 갈등을 빚으면서 매각작업이 늦어지자, 금융당국이 도리어 가격기준을 정하겠다고 나서 관치 논란까지 일고 있다.

16일 금융권에 따르면 지난해 10월 구조조정 전문회사로 새로 문을 연 유암코가 지금까지 채권인수를 마무리 지은 부실기업은 선박크레인 회사인 오리엔탈정공 1곳에 불과하다. 반면 유암코가 지난 1월 인수 대상으로 확정한 스테인리스 코일 전문업체인 영광스텐은 채권은행과의 가격협상이 마무리되지 않아 매각이 한 없이 지연되고 있다. 유암코가 지난해 말부터 부실기업 10여곳을 인수 대상 후보로 추린 뒤 지금까지 부실기업 인수를 추진한 걸 감안하면 초라한 성적표다.

특히 금융권에선 오리엔탈정공 인수도 구조조정과는 거리가 있다는 지적이 나온다. 한 금융권 관계자는 “오리엔탈정공은 100% 담보 채권으로만 구성돼 채권은행으로서도 급하게 넘길 유인이 작다”며 “유암코로서도 빨리 성과를 내야 하다 보니 국책은행인 산은이 유암코가 다루기 쉬운 기업을 넘겨준 것”이라고 말했다.

인수 후 구조조정 작업도 만만찮을 전망이다. 이미 채권은행들이 이 기업의 재무구조를 개선해준다는 취지로 대출금을 주식으로 전환하는 출자전환을 통해 주요 주주로 올라선 상황이기 때문이다. 반면 이 회사의 공장을 담보로 한 채권만 사들인 유암코는 주요 주주가 아니어서 주도적으로 구조조정에 나서기 어렵다. 유암코 관계자는 “주요 주주는 아니지만 현재 주주 은행들과 어떤 식으로 지원할지 협의 중”이라고 말했다.

유암코의 부실기업 인수 성과가 저조한 데는 기업을 팔아야 하는 채권은행들과의 갈등이 큰 원인이다. 현재 유암코는 부실기업 가격을 회계법인 2곳이 매긴 실사가격을 평균해 매긴다. 채권은행들은 “물건을 파는 당사자는 은행인데 유암코가 미리 가격을 정해 통보하는 건 맞지 않다”는 태도다. 급기야 이를 둘러싼 양측의 갈등이 심해지자 금융당국이 이달 초 부실기업 가격을 정하는 기준을 만들자고 나서면서 일이 더 꼬였다. 은행들은 “시장에서 정해야 할 가격을 어떤 기준을 따르도록 하는 건 공정거래법상 위반 가능성이 있을뿐더러 당국의 개입이 적절치 않다”며 크게 반발하고 있다. 금융당국 관계자는 “가장 중요한 게 가격을 정하는 문제이다 보니 업계와 함께 룰을 만들어보자는 취지”라고 말했다.

유암코에 부실기업 지분을 넘길 때 채권을 많이 보유한 은행은 매각 후 다시 재무적투자자(LP)로 참여하도록 하고 있는 구조를 두고도 은행들 내에선 불만이 상당하다. 한 금융권 관계자는 “부실을 완전히 털어내지 못하고 추가로 돈을 넣어 발목이 잡혀야 하는 구조 자체가 형평에 어긋난다”며 “정부 주도로 만들어진 유암코의 한계가 아니겠느냐”고 지적했다.

김동욱 기자 kdw1280@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0